Assurance vie Luxembourgeoise : Pourquoi investir dans ces contrats ?

L'assurance vie est un pilier de l'épargne et de la gestion de patrimoine en France, étant le placement préféré des Français. Cependant, un type particulier de contrat se distingue de plus en plus : l'assurance vie luxembourgeoise accessible par exemple via notre cabinet de conseil MonPlacement.fr. Quels sont ses avantages, et pourquoi pourriez-vous envisager cette option ?

I. Une sécurité financière renforcée

L'une des principales raisons de choisir un contrat d'assurance vie au Luxembourg est le cadre de sécurité exceptionnel qu'il offre. Le Grand-Duché bénéficie en effet d'une législation particulièrement protectrice pour les investisseurs.

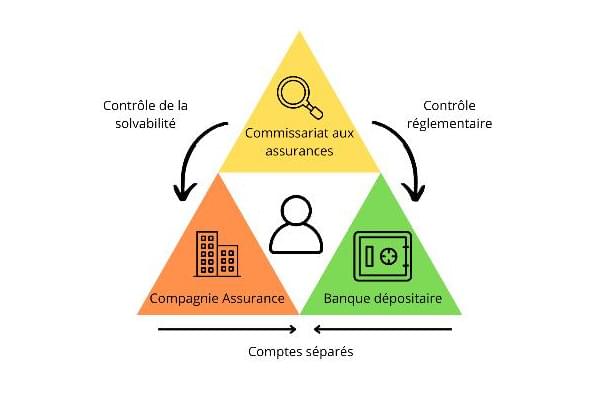

Le triangle de Sécurité

Les actifs des souscripteurs sont séparés de ceux de la compagnie d'assurance et déposés chez une banque dépositaire agréée, à l'inverse de la France où les assureurs sont propriétaires des fonds. En cas de faillite de l'assureur, ces actifs restent donc intouchables. Ces fonds sont ensuite protégés par le commissariat aux assurances.

Super privilège des souscripteurs

En cas de faillite, le Grand-Duché garantit la totalité des capitaux sans limites de montant, à l'inverse de la France où cette protection s'élève à 70 000 € par contrat et par assureur (Loi Sapin II)

Cette robustesse juridique et financière rassure particulièrement les investisseurs en quête de sécurité et parfois inquiets d'une crise financière qui mettrait à mal les compagnies d'assurances.

II. Une flexibilité dans la gestion des actifs

Autre avantage, les contrats luxembourgeois permettent une plus grande personnalisation et flexibilité dans la gestion des actifs. Ils proposent notamment :

Dollar, Franc Suisse... Des unités de compte en différentes devises

Les investisseurs ont accès à une gamme de fonds plus large et notamment en fonds internationaux libellés en devises étrangères (dollar, franc suisse, couronne suédoise), souvent non accessibles dans les contrats français.

Le fait d'investir en devises étrangères permet de diversifier son risque. Cela permet également de se prémunir d'une possible baisse de l'euro, notamment lors de bouleversements politiques et économiques.

Cependant il est important de noter que l'investisseur s'expose au risque de change. Cela peut apprécier ou dévaluer l'investissement en fonction de la fluctuation de la devise.

Un compartiment dédié

Pour les épargnants disposant de capitaux élevés (à partir de 500 000 euros généralement), il est possible de créer un fonds interne dédié qui permet une gestion sur mesure. Il est par exemple possible d'investir dans des fonds de private equity, à l'intérieur de ces enveloppes.

Cette plus large gamme de supports permet aux investisseurs d'adapter leur stratégie et leurs objectifs tout en s'exposant plus facilement à la devise étrangère.

III. Transparence et portabilité fiscale

Bien que le contrat soit régi par la législation luxembourgeoise, la fiscalité applicable reste celle du pays de résidence du souscripteur. Cela dit, l'assurance vie luxembourgeoise présente certains avantages pour les expatriés ou les personnes vivant dans des juridictions différentes.

En cas de changement de résidence fiscale, la portabilité du contrat permet de s'adapter aux nouvelles règles fiscales sans contrainte. Si vous résidez en France, vous dépendrez donc de la fiscalité française, grâce à la transparence fiscale.

De plus, lors de la succession, vous conservez la fiscalité française et ses abattements, soit : 152 500 € par bénéficiaire pour les versements effectués avant 70 ans.

Au-delà, s'applique une taxation de 20% jusqu'à 700 000€ qui est très avantageuse face au droit commun.

Pour les versements effectués après 70 ans : 30 500€ d'abattement à partager entre tous les bénéficiaires ainsi que l'ensemble des plus-values générées par les versements effectués après 70 ans pour l'ensemble des bénéficiaires seront exonérés. Ainsi les avantages majeurs des contrats d'assurance vie restent préservés.

IV. Une solution idéale pour les expatriés

Pour les investisseurs vivant à l'étranger, les contrats luxembourgeois offrent une portabilité unique. Cette particularité permet de conserver le contrat même en cas de déménagement hors de l'Union européenne tout en bénéficiant du cadre fiscal de son pays de résidence (fiscal), sans nécessiter de le résilier ou de modifier les conditions. Ainsi, vous pouvez réaliser vos investissements auprès d'un acteur européen et cela dans la devise de votre choix. Vous limitez donc les taux de change lors de cet investissement.

Conclusion

Un contrat d'assurance vie luxembourgeois présente de nombreux atouts pour les investisseurs en quête de sécurité, de flexibilité et d'optimisation fiscale.

Bien que ces contrats s'adressent souvent à une clientèle patrimoniale ou internationale, ils constituent une solution stratégique pour toute personne souhaitant diversifier et protéger son patrimoine.

Il est important de vous rapprocher d'un cabinet de conseil en gestion de patrimoine comme le nôtre pour voir si cette enveloppe est adaptée à votre situation.